相続の基礎知識

8-3 相続財産集計の注意点

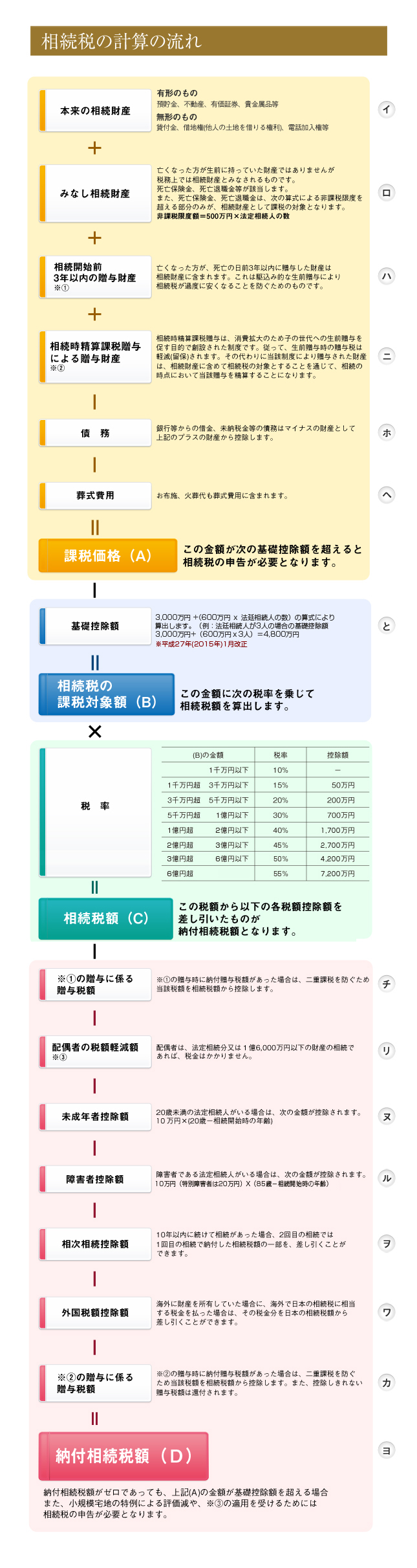

※亡くなった方の本来の相続財産(イ)を集計するに当たっての注意点について、8-1の表(相続税の計算の流れ)を用いてご説明致します。

代表的なものは次のとおりです。

①貸地、貸家等の評価減

相続財産に含まれる不動産のうち、他人に貸している土地や建物は相続税計算上の評価額が下がる可能性がありますので、注意が必要です。ただし原則として貸駐車場はこれに該当しません。

②小規模宅地の特例

亡くなった方が、生前に居住用または事業用に供していた土地で一定のものについて は、相続税計算上の評価額が最大で80%下がる可能性があります。

この特例による評価減の適用を受けるためには、相続税の申告が必要となります。また、その適用要件につきましては、相続開始前の当該土地の使用状況や、当該土地を相続する者等によって異なりますので、事前に税務署にて確認されることをお勧め致します。

③名義預金

亡くなった方の家族の名義になっている預金、有価証券のうち、実質的に亡くなった方がその管理等をしていたとみなされるものは、亡くなった方の財産として相続税の対象となってしまう場合がありますので、注意が必要です。

④事業承継税制

中小企業等の後継者が、相続によりその会社の株式を、亡くなった方から相続した場合、一定の要件を満たせば、その株式に係る相続税の80%は納税が猶予されます。

8-4 贈与税と相続税の関係

※贈与税(ハ)・(ニ)と、相続税の関係について、8-1の表(相続税の計算の流れ)を用いてご説明致します。

贈与税とは、財産を持っている方が、ご自身の意思で現金や不動産等の財産を贈与したときに、その財産をもらった方に対して課される税金です。

贈与税は、相続税に比べて基礎控除額が低く、かつ税率が高く設定されています。これは、相続税を逃れるために過度な生前贈与をされないようにするためのものです。

このように贈与税は、相続税の補完的役割を果たすものと位置づけることができます。

また、一方、生前贈与を有効に活用することにより、相続税の節税をはかることも可能ですので、両者の関係は深いものといえます。

なお、贈与財産(ハ)のうち、下の表に掲げる特例の適用を受けて贈与された財産については、相続開始前3年以内の贈与であっても相続財産に含める必要がありませんので、相続税の節税として有効な生前贈与となる可能性があります。

贈与税に係る特例制度

1.贈与税の配偶者控除

| 制度の概要 | 婚姻期間が20年以上の夫婦の間で、居住用不動産又は居住用不動産を取得するための 金銭の贈与が行われた場合、基礎控除110万円の他に最高2,000万円まで控除できると

いう特例です。換言すれば、最高2,000万円までが無税で贈与できるということです。 |

| 適用要件 | (1)夫婦の婚姻期間が20年を過ぎた後に贈与が行われたこと。 (2)配偶者から贈与された財産が、自分が住むための居住用不動産であること、又は居住用不動産を取得するための金銭であること。

(3)贈与を受けた年の翌年3月15日までに贈与により取得した国内の居住用不動産、又は贈与を受けた金銭で取得した国内の居住用不動産に、贈与を受けた者が住んでおり、 その後も引き続き住む見込であること。 (4)贈与税の申告を行うこと |

2.住宅取得資金贈与の非課税制度

| 制度の概要 | 父母や祖父母等の直系尊属から住宅取得等資金の贈与を受けた者が、贈与を受けた年の翌年3月15日までに、その住宅取得等資金により自分の居住用の一定の家屋の新築若しくは取得、又は一定の増改築をし、その家屋に同日までに居住する場合又は遅滞なく居住することが確実であると見込まれる場合には、住宅取得等資金のうち一定金額まで贈与税が非課税となります。 | |||||||||||||||

| 非課税限度額 | 次の区分によります

※適用対象となる住宅用家屋の床面積は240㎡まで。(東日本大震災の被災者の場合は面積制限はありません。) |

|||||||||||||||

| 受贈者の要件 | 以下の全ての要件を満たすことが必要となります。 (1)贈与時に日本国内に住所を有すること (住所を有していない場合は、日本国籍を有し、かつ、受贈者又は贈与者がその贈与前5年以内に日本国内に住所を 有したことがある場合には可) (2)贈与時に贈与者の直系卑属であること (3)贈与を受けた年の1月1日において20歳以上であること (4)贈与を受けた年の合計所得金額が2000万円以下であること |

|||||||||||||||

| 一定の家屋の新築・取得、一定の増改築 | 新築、中古取得、増改築等の状況に応じてそれぞれ要件がありますので事前に税務署にて確認されることをお勧め致します。 | |||||||||||||||

8-5 基礎控除額

※基礎控除額(ト)についての注意点について、8-1の表(相続税の計算の流れ)を用いてご説明致します。

法定相続人の中に養子が含まれる場合、基礎控除額の計算上、一定の制限があります。

前述しましたとおり、相続税は、その計算上で基礎控除額というものがあり、財産等を集計して算出した課税価格が、この基礎控除額以下であれば相続税は課税されません。また税務署に相続税の申告をする必要もありません。

基礎控除額は下記の算式により算出されます。

基礎控除額=3,000万円+(600万円×法定相続人の数)

(例:法定相続人が3人の場合の基礎控除額 3,000万円+(600万円×3人)=4,800万円)

上記算式中の法定相続人の数の中に養子が含まれる場合、基礎控除額の計算上、法定相続人の数に含める養子の数は次の通り制限されます。

・ 死亡した方に実子がいる場合 : 1人まで含めることができます。

・ 死亡した方に実子がいない場合: 2人まで含めることができます。

これは、過度に養子を増やすことにより基礎控除額を増やすことを通じて相続税を逃れる行為を防ぐためのものです。

9-1 遺族が受給できる年金、一時金一覧

| 亡くなった方 | 受給できる年金、一時金 |

| 第1号被保険者

(国民年金被保険者) |

①遺族基礎年金

②寡婦年金 ③死亡一時金 上記①~③のうちいずれか1つ |

| 第2号被保険者

(厚生年金または共済年金被保険者) |

①遺族厚生年金

②遺族基礎年金 ③中高齢寡婦加算 ④経過的寡婦加算 |

| 第3号被保険者

(厚生年金または共済年金被保険者の配偶者) |

なし |

| 老齢基礎年金受給者

(受給資格期間を満たしている者) |

遺族基礎年金 |

| 老齢厚生年金受給者

または退職共済年金受給者 (受給資格期間を満たしている者) |

①遺族厚生年金

②遺族基礎年金 ③中高齢寡婦加算 ④経過的寡婦加算 |

9-2 国民年金の遺族給付

以下の方が亡くなったとき遺族が受給できる年金、一時金です。

・国民年金被保険者(第1号被保険者)

・老齢基礎年金受給者(受給資格期間を満たしている方)

(1)遺族基礎年金

次の①~③が死亡した場合に、遺族に支払われる国民年金の給付。

①国民年金に加入中の人

②国民年金に加入していた人で、日本国内に住所を有する60歳以上65歳未満の人

③老齢基礎年金を受けている人や受給資格期間を満たしている人

■支給要件

・国民年金の加入者(被保険者)が死亡したとき

・過去に被保険者であった者で、国内に住所がある60歳から65歳未満の者が死亡したとき

・老齢基礎年金の受給権者及び受給資格期間を満たしている者が死亡したとき

※ ただし、死亡した者について、保険料納付済期間(保険料免除期間を含む)が加入期間の3分の2以上あること。

※ ただし、平成28年4月1日前の場合は、死亡日に65歳未満であれば、死亡月の含する月の前々月までの1年間の保険料を納付しなければならない期間のうちに、保険料の滞納がなければ受けられる。

■受給対象者

死亡した被保険者に生計を維持されていた以下の遺族に支給されます

①子のある配偶者

②子:(1)18歳の3月末日を経過していない子

(2)20歳未満で障害年金の障害等級1級または2級の未婚の子

注)受給権のある①と②が両方いる場合は、①に全額支給され、②には支給されません。

注)受給対象者が結婚した場合、子が養子になった場合や子の年齢が条件に該当しなくなった場合には受給資格を失います。

⇒子のない配偶者は、そもそも遺族基礎年金は受給できないということになります。

■年金額 (平成24年度)

786,500円+子の加算

↓

第1子・第2子:各226,300円

第3子以降:各75,400円

注)子が遺族基礎年金を受給する場合の加算

⇒第2子以降について加算します。

子1人あたりの年金額は、合計額を子どもの数で除した額で算出します。

例)受給権のある子どものみ3人がいる場合

(786,500円+226,300円+75,400円)÷3=362,733円

■届出先

・ 国民年金の第1号保険者期間のみの場合 → 住所地の市区町村役場

・ 厚生年金保険の期間がある場合

ⅰ)在職中に亡くなった場合 → 最後に勤務した会社を管轄する年金事務所

ⅱ)退職後に亡くなった場合 → 住所地を管轄する年金事務所

(2)寡婦年金

寡婦年金は、国民年金の第1号被保険者として保険料を納めた期間(免除期間を含む)が25年以上ある夫が亡くなられたときに、10年以上継続して婚姻関係にあり、生計維持されていた妻が受けることができます。

■支給対象

以下①~③の要件を満たす夫を亡くした妻に、60歳に達した日の属する月の翌月から、65歳に達する日の属する月まで支給されます。

※夫の死亡当時に60歳未満の場合は支給されません。

①第1号被保険者としての保険料納付済期間が免除期間と合わせて25年以上を満たしている

②老齢基礎年金の支給を受けておらず、障害基礎年金の受給権を持っていない

③その夫との婚姻期間が10年以上あり、生計を維持されていた

ただし、妻が次のいずれかに該当する場合は、65歳になる前に受給権はなくなります。

・死亡、婚姻、直系血族または直系婚族以外の者の養子となったとき

・繰り上げ支給の老齢基礎年金を取得したとき

※ 寡婦年金と死亡一時金の両方の支給条件を満たす場合は、請求するときにいずれかを選択します。

■支給額

夫の老齢基礎年金額の4分の3(付加年金は加算されません)

※夫が死亡した前月までの第1号被保険者としての被保険者期間のみで計算されます。

(第2号・第3号被保険者期間は計算式に含めない。)

例)国民年金に28年加入(免除期間等はなかったと仮定)した夫の死亡で、子供が既に成人している場合

夫の老齢基礎年金額:786,500円※1×(336/480)=550,550円

→ 寡婦年金年額:550,500×(3/4)≒412,900円

※1 保険料納付済期間40年(480ヶ月)を満たしている場合の老齢基礎年金満額支給額(平成25年9月まで)

■届出先

市町村役場

(3)死亡一時金

死亡一時金は、国民年金の第1号被保険者として保険料を納めた月数が36月以上ある方が、老齢基礎年金・障害基礎年金を受けることなく亡くなったとき、その方と生計を同じくしていた遺族(①配偶者②子③父母④孫⑤祖父母⑥兄弟姉妹の中で優先順位が高い方)が受けることができます。

■支給対象

第1号被保険者として保険料納付済期間が3年以上あり、かつ次の条件に該当する者が死亡したとき、生計を同一にしていた一定の範囲の遺族に支給されます。

(1)老齢基礎年金、障害基礎年金のいずれも支給を受けたことがないこと

(2)その者の死亡によって遺族基礎年金を受け取ることができる(受給資格がある)遺族がいないこと

※「一定の範囲の遺族」= 配偶者→子→父母→孫→祖父母→兄弟姉妹の順

※死亡一時金と寡婦年金の両方の支給要件を満たす場合は、どちらを受給するか選択できます。

注)死亡後2年を経過すると時効になり請求できません。

■支給額

保険料納付済期間及び免除期間によって異なるため、都度年金事務所へ問い合わせることをお勧めします。

[保険料納付済期間と一時金の額]

| 36ヶ月以上180ヶ月未満 | 120,000円 |

| 180ヶ月以上240ヶ月未満 | 145,000円 |

| 240ヶ月以上300ヶ月未満 | 170,000円 |

| 300ヶ月以上360ヶ月未満 | 220,000円 |

| 360ヶ月以上420ヶ月未満 | 270,000円 |

| 420ヶ月以上 | 320,000円 |

※付加保険料を36ヶ月以上納めていたときは、8,500円が加算されます

■届出先

市町村役場

9-3 厚生年金の遺族給付

下記の方が亡くなったときに遺族が受給できる年金です。

・厚生年金または共済年金被保険者(第2号被保険者)

・老齢厚生年金受給者または退職共済年金受給者(受給資格期間を満たしている方)

(1)遺族厚生年金

■概要

厚生年金に加入している人が、以下の①~④で死亡した場合に、遺族に支払われる年金です。

①在職中に死亡した場合

②在職中に初診日のある病気やけがが原因で初診日から5年以内に死亡した場合

③障害等級1級または2級に該当する障害厚生年金の受給者が死亡した場合

④老齢厚生年金を受けている人や受給資格期間を満たしている人が死亡した場合

■支給要件

①被保険者が死亡したとき

②被保険者期間中の傷病がもとで初診の日から5年以内に死亡したとき

※ただし、遺族基礎年金と同様、死亡した者について、保険料納付期間(保険料免除期間を含む)が国民年金加入期間の3分の2以上あること。

※ただし平成28年4月1日前の場合は死亡日に65歳未満であれば、死亡月の前々月までの1年間の保険料を納付しなければならない期間のうちに、保険料の滞納がなければ受けられます。

③老齢厚生年金の資格期間を満たした者が死亡したとき。

④1級、2級の障害厚生年金を受けられる者が死亡したとき。

■受給対象者

被保険者の死亡当時、生計を維持されていた以下の者がいたときに、受給順位が高い者のみが受給対象者となります。

[第1順位]

配偶者、子(18歳到達年度の年度末を経過していない者または20歳未満で障害年金の障害者等級1・2級の者)

※受給権のある配偶者と子がいる場合は、配偶者に全額支給され、子には支給されません。

※夫が死亡した場合、子のいない30歳未満の妻の遺族厚生年金の支給期間は5年間のみです。

[第2順位]

55歳以上の夫、父母(60歳から支給)

[第3順位]

孫(18歳到達年度の年度末を経過していない者または20歳未満で障害年金の障害者等級1・2級の者)

[第4順位]

55歳以上の祖父母(60歳から支給)

注)優先順位が高い者が受給資格を失っても、次順位の者に受給権は移りません。つまり、配偶者や子がいる場合には、父母などに受給権は発生しません。

■年金額

・被保険者の死亡時点で計算した老齢厚生年金の報酬比例部分の額の4分の3相当額

・被保険者期間が300月に満たない場合には、300月で計算します

■提出先

(ⅰ)在職中に亡くなった場合 → 最後に勤務した会社を管轄する年金事務所

(ⅱ)退職後に亡くなった場合 → 住所地を管轄する年金事務所

(2)中高齢寡婦加算

■概要

遺族厚生年金の加算給付の1つです。

夫が死亡したときに40歳以上で子のない妻(夫の死亡後40歳に達した当時、子がいた妻も含む)が受ける遺族厚生年金には、40歳から65歳になるまでの間、中高齢の寡婦加算(定額)が加算されます。

妻が65歳になると自分の老齢基礎年金が受けられるため、中高齢の寡婦加算はなくなります。

■受給対象者

次のいずれかに該当する妻

①夫が亡くなったとき、40歳以上65歳未満で、生計を同じくしている子がいない妻

②遺族厚生年金と遺族基礎年金を受けていた子のある妻(40歳に達した当時、子がいるため遺族基礎年金を受けていた妻に限る。)が、子が18歳到達年度の末日に達した(障害の状態にある場合は20歳に達した)ため、遺族基礎年金を受給できなくなったとき。

※ 長期要件(老齢厚生年金の受給権者または受給資格期間を満たしている方が死亡したとき)の事由による遺族厚生年金の場合は、死亡した夫の厚生年金保険の被保険者期間が20年(中高齢者の期間短縮の特例などによって20年未満の被保険者期間で老齢厚生年金の受給資格期間を満たした人はその期間)以上の場合に限る。

■支給額

40歳から65歳になるまでの間、589,900円(年額)が加算されます。

※昭和61年4月1日から60歳に達するまで国民年金に加入した場合の老齢基礎年金の額と合わせると、中高齢の加算の額と同額になるよう決められています。

(3)経過的寡婦加算

■概要

遺族厚生年金の加算給付の1つです。

遺族厚生年金を受けている妻が65歳になり、自分の老齢基礎年金を受けるようになったときに、65歳までの中高齢寡婦加算に代わり加算される一定額を「経過的寡婦加算」といいます。

これは、老齢基礎年金の額が中高齢寡婦加算の額に満たない場合が生ずるときに、65歳到達前後における年金額の低下を防止するため設けられたものです。

65歳以降に初めて遺族厚生年金を受け始めた妻にも加算されます。

なお、遺族厚生年金の受給者が障害基礎年金の受給権も同時に有しているとき(ただし、支給停止になっている場合は除く)は、経過的寡婦加算は支給停止となります。

■受給対象者

次のいずれかに該当する場合に遺族厚生年金に加算されます。

①昭和31年4月1日以前生まれの妻に65歳以上で遺族厚生年金の受給権が発生したとき

②中高齢の加算がされていた、昭和31年4月1日以前生まれの遺族厚生年金の受給権者である妻が65歳に達したとき

■支給額

遺族厚生年金の経過的寡婦加算額の表(平成24年度価格)

| 生年月日 | 加算額 |

| 大正15年4月2日 ~ 昭和02年4月1日 | 588,900円 |

| 昭和02年4月2日 ~ 昭和03年4月1日 | 559,700円 |

| 昭和03年4月2日 ~ 昭和04年4月1日 | 531,600円 |

| 昭和04年4月2日 ~ 昭和05年4月1日 | 505,600円 |

| 昭和05年4月2日 ~ 昭和06年4月1日 | 481,400円 |

| 昭和06年4月2日 ~ 昭和07年4月1日 | 458,800円 |

| 昭和07年4月2日 ~ 昭和08年4月1日 | 437,700円 |

| 昭和08年4月2日 ~ 昭和09年4月1日 | 417,900円 |

| 昭和09年4月2日 ~ 昭和10年4月1日 | 399,200円 |

| 昭和10年4月2日 ~ 昭和11年4月1日 | 381,700円 |

| 昭和11年4月2日 ~ 昭和12年4月1日 | 365,200円 |

| 昭和12年4月2日 ~ 昭和13年4月1日 | 349,600円 |

| 昭和13年4月2日 ~ 昭和14年4月1日 | 334,800円 |

| 昭和14年4月2日 ~ 昭和15年4月1日 | 320,800円 |

| 昭和15年4月2日 ~ 昭和16年4月1日 | 307,600円 |

| 昭和16年4月2日 ~ 昭和17年4月1日 | 295,000円 |

| 昭和17年4月2日 ~ 昭和18年4月1日 | 275,000円 |

| 昭和18年4月2日 ~ 昭和19年4月1日 | 255,600円 |

| 昭和19年4月2日 ~ 昭和20年4月1日 | 236,000円 |

| 昭和20年4月2日 ~ 昭和21年4月1日 | 216,300円 |

| 昭和21年4月2日 ~ 昭和22年4月1日 | 196,700円 |

| 昭和22年4月2日 ~ 昭和23年4月1日 | 177,000円 |

| 昭和23年4月2日 ~ 昭和24年4月1日 | 157,300円 |

| 昭和24年4月2日 ~ 昭和25年4月1日 | 137,700円 |

| 昭和25年4月2日 ~ 昭和26年4月1日 | 118,000円 |

| 昭和26年4月2日 ~ 昭和27年4月1日 | 98,300円 |

| 昭和27年4月2日 ~ 昭和28年4月1日 | 78,700円 |

| 昭和28年4月2日 ~ 昭和29年4月1日 | 59,000円 |

| 昭和29年4月2日 ~ 昭和30年4月1日 | 39,400円 |

| 昭和30年4月2日 ~ 昭和31年4月1日 | 19,700円 |

| 昭和31年4月2日 以後 | ― |

昭和61(1986)年4月1日において30歳以上の人(昭和31(1956)年4月1日以前生まれ)の人が、60歳までの国民年金に加入可能な期間をすべて加入した場合の老齢基礎年金の額に相当する額と合算して、ちょうど中高齢寡婦加算の額となるよう、生年月日に応じて設定されています。

10-1 民法相続法の改正

約40年ぶりに民法相続法が改正されます!

今回の法改正で変わる内容を簡単にまとめると次のとおりです。

1、配偶者居住権に関する改正

相続開始時に住んでいる家に、残された配偶者がそのまま住み続けられる権利が新設されることによって、自宅に住み続けることも出来、生活資金もより多く確保できることになります。

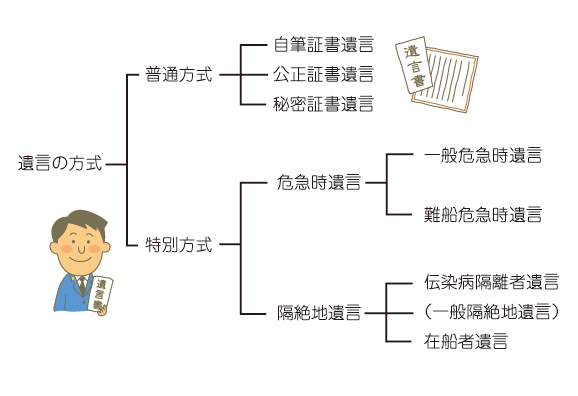

2、自筆証書遺言に関する改正

自筆証書遺言は全て手書きで作成する必要が必要がありましたが、改正法では財産目録の部分は手書きでなくてもよく、パソコン等で作成できるようになりました。

また被相続人が作成した自筆証書遺言を法務局で保管してもらうことができるようになるので、遺言書の紛失等の問題もなくなります。相続手続開始にあたり必要であった家庭裁判所での検認手続も不要となります。

3、遺産分割に関する改正

相続人全員の同意が必要とされる預金の払戻が、遺産分割協議成立前であっても、個人で預貯金の一部を金融機関から引き出せる仮払い制度が新設されます。 また、結婚期間20年以上の夫婦間での住居の贈与や遺贈があった場合、特別受益の対象外となり、遺産分割において相続分を算定するのに加える必要がなくなります。

4、遺留分に関する改正

相続人に対する生前贈与については特別受益として、期間に制限なく遺留分算定においてその価格を考慮する必要があったが、改正後は、相続開始10年以内の贈与という制限がつきます。

また遺留分減殺請求では、遺留分侵害額に相当する金銭でしか請求できなくなります。

5、相続の効力に関する改正

相続による権利の承継は、遺産分割および遺言の場合も含めて、法定相続分を超える部分については、登記・登録その他の対抗要件を備えなければ、第三者に対抗することができなくなりました。

6、相続人以外の者の保護に関する改正

被相続人への無償の療養介護や労務があった場合、被相続人の財産の増加や維持に貢献した相続人でない親族も特別寄与者として、金銭請求が可能となります。

7、施行日について

自筆証書遺言の財産目録の簡素化は今年1月13日より施行されてるが、その他の改正は原則2019年7月1日より施行されます。

配偶者居住権については2020年4月1日、自筆証書遺言の法務局での保管は、2020年7月10日が施行日とされています。

以上の改正点についての詳細は、政府広報オンラインへ!